中年苹果——科技巨头转型消费品公司

-

2021-02-22

智能相对论

文/智能相对论(ID:aixdlun)

作者/XL

苹果最近的消息有点多,但又扑朔迷离。

先是传出3月16日将有苹果发布会,然后马上又被彭博社的记者马克 - 古尔曼(Mark Gurman)说“3月16日没有苹果发布会”。

另一边,iPhone 12系列手机刚传出好消息,卖爆了,而iPhone 12这一款也成了最畅销的机型,但又据知情人士透露,“由于iPhone 12 mini销量未能达到预期,苹果将在今年第二季度减少该机型的订单,甚至有可能提前停产”。

还有,苹果汽车自动驾驶刚刚传出新信号,外媒称“正与多家激光雷达供应商谈判”,但之前现代、起亚否认自己是和苹果一起造车的小伙伴,Apple Car突然遭遇“刹车”。

但销量也好股价也罢,有关“苹果增长何时见顶”的讨论,仿佛像是个“茅台何时涨到头”一样的伪命题。

苹果到底还行不行?

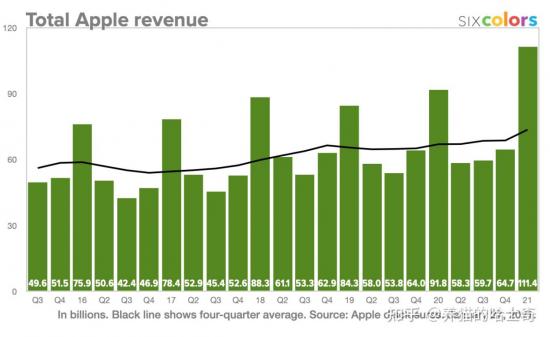

1月底,苹果发布2021第一季度财报,史上首度单季度营收破千亿,同比上涨21%至1114.4亿美元。过去一年,疫情对于很多硬件公司来说都是灾难,但到了苹果这里却成了实打实的雪中送炭。

“智能相对论”不得不承认,“疫情居家办公+华为让出高端市场份额+互联网服务业务稳定增长”的组合,占尽天时地利人和,让苹果尝到了盈利增速恢复与估值成倍增长的双重甜头。

现在的苹果有种有趣的现象:产品发布前后媒体们各种唱衰,网友们奋起批判,毫无新意、兼容性极差、买了就是智商税,然后集体被销量和股价打脸。

经历了去年9-11月三场新品发布会的密集轰炸,苹果各项业务强势回归。如今2.1万亿市值的苹果,业绩只能用稳健来形容。稳到大家看见彪悍的财报觉得理所当然,稳到苹果越来越像个没感情的赚钱机器,庞大且精致,匀速运转。

当初重仓苹果的巴菲特,用七个月净赚300多亿美元,悄然完成了业绩救赎,成为业内的经典交易案例。当初是什么让股神放下了不投科技股的原则?

实际上,苹果这次的财报里有两个有意思的关注点,正好可以回答这个问题。

服务业务继续发力,苹果从生态中赚钱

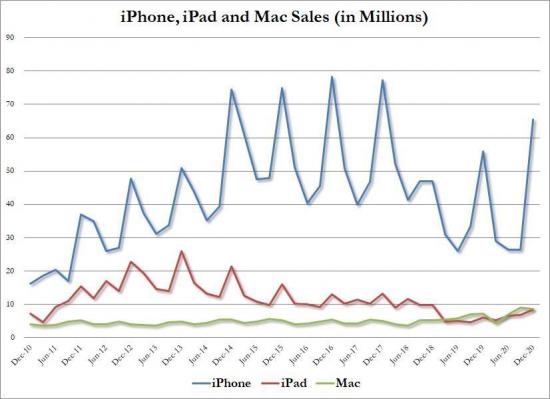

“智能相对论”在本次财报中的营收结构看到,苹果较上季增长的营收中有49%来自于iPhone,这么看来iPhone似乎依然是苹果营收的主力军,其实并不尽然。

细致一点看数据,iPhone本财季同比增长为17.23%,低于21%的整体增长。这也导致iPhone对比同期在苹果的营收贡献从60.94%下降到了58.86%。

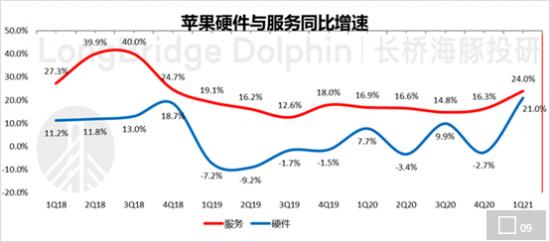

作为苹果的支柱业务,iPhone的核心地位正在肉眼可见的下降。与此形成对比的,是服务营收占比已经从2016一季度的8.0%提升到14.1%,成为苹果第二大品类。巴菲特曾经不止一次地说过:他看好的是苹果的品牌力量及其产品+服务(如Apple Pay和iTunes)两者组成的生态系统。

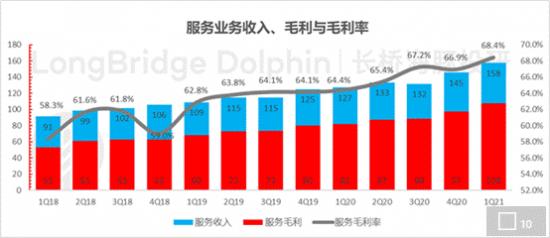

互联网服务业务需要依赖硬件出货为基础,苹果如今的路子持续验证了这一“双生花逻辑”。硬件的强势回归下苹果的互联网业务也进入加速状态,本季度服务业务毛利率再上台阶,已达到68.4%,持续逐季提升。

近几年的发布会上库克始终在释放一个明确的信号——苹果要从生态中赚钱。

目前iPhone持有量过10亿,加上其他硬件持有总量超16.5亿,这意味着从生态中获益的巨大潜力。为此苹果蓄谋已久,从卖硬件到现在的“软硬兼吃”。

早在2010年,苹果的服务业务对整盘生意而言几乎可以忽略不计,以至于整个部门被整合在一个大分类中,即“iTunes、软件和服务”。这块营收关键的成长背景时期,是在2014-2018年间。

当时苹果面临iPhone利润占比越来越大、整个公司都要变成iPhone公司,颠覆性的新硬件又始终缺席,而安卓阵营的硬件性能实力眼看就要追上来了。

因此弱化iPhone营收是有意为之,而发展内容服务,就是苹果想出用来“救场”的可持续增长点。

于是就有了2015年Apple Music首次亮相;2019年一股脑推出Apple News+,Apple Arcade,Apple Card和Apple TV+,对应着卖卡、卖片、卖新闻、卖游戏。苹果企图通过提供创新型服务,改变新闻、金融、游戏、影视娱乐这四大行业过往的服务模式。

随着服务业务毛利率不断冲高,形势一片大好,苹果一鼓作气只求越来越“软”:订阅不同服务还得多次付费多麻烦,我们有订阅全家桶—Apple One。

疫情期间在家多无聊,我们推出健身指导订阅Fitness+,把身体指标实时数据投屏到Apple TV、iPad上,总之你不需要考虑别的在线健身产品。

有意思的是,苹果原本极少给别的平台提供软件和服务,乔布斯曾经公开表示过对“为Windows制作Safari浏览器”此类事情的深恶痛绝。但库克在海量市场利润面前显然没有逃过真香定律:Apple Music服务登陆了谷歌Nest Audio等更多第三方智能音箱,据说后续特斯拉汽车也会支持。

Apple TV应用则登陆索尼、LG、三星的智能电视,甚至连PS、Xbox游戏主机也不例外,反正要无孔不入到让用户下不了苹果订阅服务的船。

苹果企图用又香又远的套路,构筑又深又宽的护城河。

服务业务大有代替iPhone成为新摇钱树之势,从统计数据可以看出,其中尤其是付费订阅和Apple Music的增幅,为苹果的营收带来了几何级别的增长。

数据来源:Asymco

App Store始终是是苹果服务业务中一个重要的吸金来源,pp2020年的总收入达到了640亿美元,同比增幅28%,速度极为恐怖。而且据外媒统计,单是2020年圣诞节和2021年元旦期间,用户在App Store的支出就达到了18亿美元,其中元旦当天更是创下了5.4亿美元的单日最高消费记录。

还有Apple Music。苹果从2019年春季新品发布会开始卯足了劲All in流媒体,这对Apple Music是件大好事,因为视频、游戏和传媒服务将会为Apple Music提供强有力的支持。比如Apple TV+新剧与音乐人合作,剧集推出的原创唱片会在Apple Music上独家首发。在游戏里首发专辑、办虚拟演唱会、推出艺人专属皮肤也是常见操作。Apple News+更是可以成为音乐传播的重要渠道。

这些优势都不是单一渠道的Spotify可比的。据数据,Apple Music早在2020年第一季度就占据了全球音乐流媒体收入的25%。

现如今如果硬要问苹果的生态圈究竟哪里牛?就说Apple TV吧,你单看也没有什么神奇的,最新第五代也只不过支持HDMI2.0a接口,连USB接口都没。可如果你是iPhone/iPad/MacBook用户,那Apple TV还真就是你唯一的最佳选择。

因为你可以用iPhone/iPad完成全部遥控,可以用AirPlay轻松传输音频视频到电视播放,可以在安装Infuse之后,得到一台全功能的网络硬盘播放器。

所以,并不是做出了比iPhone/Macbook/Airpods等更好的产品就能掀翻苹果。打败柯达的不是更优质的胶卷,淘汰恐龙的也不是更霸气的猛兽。

2016年5月巴菲特首次买入1000万股苹果,并在此后不断加仓,想必也是看清了这一点。而苹果营收构成的这一战略性改变还渐渐导致了一个现象,那就是苹果越来越不像一家高科技公司了。

高科技背后,苹果实质已成消费品公司

众所周知,巴菲特最爱的股票是消费品,最最爱的是可口可乐。头顶股神光环的他选股原则简单又深奥:要选择产品需求永无止尽的快速消费品公司。

划重点:需求永无止尽。这是对一家强消费品公司的定义。

2018年巴菲特在接受采访时表示苹果做到了这点:“苹果使其产品不可或缺。我很喜欢苹果的业绩表现,也很喜欢他们管理层的思维方式,购买苹果股票就是为了一直持有。”

股神重仓押注苹果的一大原因并不是因为突然偏爱科技股,而是他从另外一个视角去理解了苹果:除了投资活动这一项,苹果越来越不像个高科技公司,而是成为了一家和可口可乐类似的消费品公司。

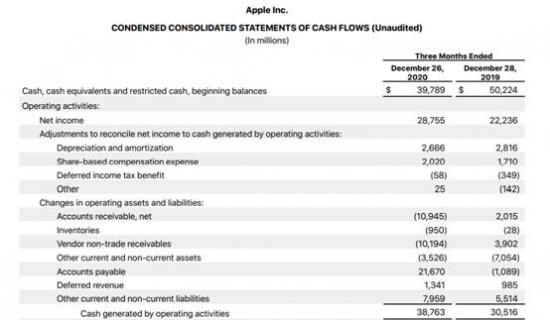

Q1财报投资活动数据

一般来说,高科技公司都是投资比较激进、资产减值风险较大、净资产收益率(ROE)不佳、现金流较差等等。而苹果呢?大把现金流、稳健的营收、高质量的ROE等等。我们回到苹果Q1财报中来,对比一下为什么说苹果像可口可乐。

首先,大量的现金储备。“智能相对论”看到,消费品企业达到一定市场份额后会触及天花板,再大规模扩张生产线、并购意义不是很大,因此公司规模和现金储备相对稳定。可口可乐除了2018年大手笔收购Costa,多年来一直维持较高的现金储备。

苹果的现金储备同样富可敌国。所谓现金储备,其实是包括苹果买的各种国库券、债券、票据之类。这点要记住了,可别只看货币资金。

Q1财报现金储备数据

第二点,经营性现金流充裕。近5年来,苹果这一数值大致在600-800亿美元之间,可口可乐大致在80-110亿美元之间。简单点理解,经营性现金流高只意味着一件事,那就是公司太赚钱了。

Q1财报经营性现金流数据

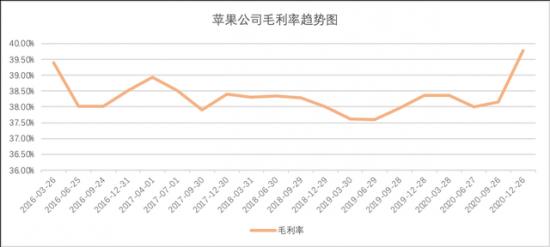

最后,稳健的消费品公司都有一个共同点,那就是毛利率够稳,这一点苹果当真是稳如泰山。

成熟的供应链体系和巨额的现金储备护航,让苹果推出稳定毛利的新品没有太大风险,最终成了和可口可乐差不多的盈利模式。

回到开头的问题,为什么苹果让巴菲特破例?为什么它成为第一家市值突破2万亿美元的美股上市公司?巴菲特的投资理念并没有变化,变的是苹果高科技面纱背后的实质:它已经成为一家实质上的消费品公司。

那么国产品牌情况如何呢?话说国产手机也有个特别爱搞生态的,就是小米。

虽然雷军声称小米是家互联网企业,其次是个新零售企业,最后才是一家卖硬件的。但从数据上看,小米的互联网业务营收所占比重依然较低。而对小米这样的公司来说,营收多少就代表了现金流、更代表了公司的主要经营方向。

小米本身就不是巨头,互联网服务业务基数跟前辈们不是一个级别,所能提供的服务范围也比较有限。你看财报或者报道中突出的亮点,基本都聚焦在手机出货量是多少。平时爱鼓吹的全球排名前几,那也是基于手机市场份额,而不是互联网收入。不管是从外界认知还是数据,小米都是一家不折不扣的硬件零售公司。

小米财报净资产收益率数据

再说华为。华为全家桶作为目前安卓阵营里唯一能跟苹果掰一掰手腕的独苗,似乎是更为合适的对标品。然而且不说Huawei Share、Huawei Search等联动硬件的效果尚不足以让人产生对华为产品的“刚需感”,单看年报数据,按我们对比苹果可口可乐的标准,只能说距离“强大到稳定”的天花板还有段路要走。

华为官网2019年年报数据

华为官网2019年年报数据

对华为、小米等国产品牌来说,目前更在意的或许是“活下来”和“吃更大的饼”。

很多老牌公司都有过激烈的转型,曾经生产军火的诺基亚一度成为手机之王,做芝士切片机起家的IBM转型后才开始生产计算机。比起这种大刀阔斧,苹果转型更为内在,是产品拓宽的同时战略路径的逐步迁移。如今的苹果,是经常被批判缺乏创造性,但产品销售依旧稳如狗、营收利润和毛利率稳定、现金流充裕又预期清晰的巨头。

它成为了越来越稳健的“中年”苹果。

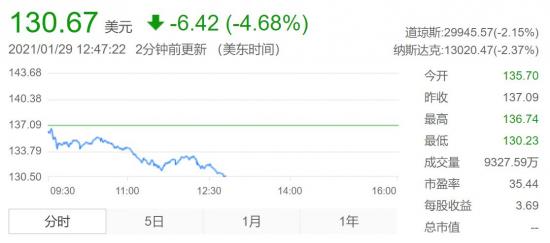

有些意外的是,财报的亮眼业绩公布后,苹果股价盘后交易中反而跌超3%。仅28、29两天,苹果市值就蒸发了高达2000亿美金。

有人说是市场对苹果的上涨产生了疲劳,也有人说股价一时的涨跌不能反应公司实际情况。但是不得不说的是,苹果未来确实有可能会面临一些相应的风险,比如硬件毛利率下探的可能性。

去年秋天,苹果发布了有史以来最多的设备,说是“机海战术”当真不过分。9月份的iPad Air4、iPad8、Apple Wacth 6、SE;10月份的iPhone12系列;11月份M1芯片的MacBook Air、Pro和Mac mini;12月份的AirPods Max。

这意味着苹果要付出更高的营销、仓储、运输等成本。如果今年苹果继续高频发布产品,不仅会增加管理难度,硬件利润率也可能因成本高昂而受到拖累。

此外,国外疫情依旧猖獗。目前美国、巴西、印度仍然有数量众多的感染者,连是否会有新一轮的疫情爆发都是未知,这对苹果的供应链和物流服务等会造成不小的干扰,毕竟人家是要全球卖货的。

这可能也是苹果股价受挫的原因之一。

但正如文章开头所说的,疫情对苹果并非全然坏事,它反过来会刺激居家办公对于生产力工具的需求。此外华为事件短时间内难有转机,让出来的高端市场份额基本都会被苹果吞掉,尤其是我们国内,iPhone12这次在中国就卖爆了。加上当前苹果手机的超级换机周期刺激,综合来看,苹果或已进入上升周期。

2001年乔布斯接受NHK访谈,留下一句话为人津津乐道:“我们站在人文与科技的十字路口”。科技是手段,人文是归宿。乔布斯时代的苹果团队里不仅有工程师,还有艺术家,带着点浪漫主义的乔布斯仿佛造的不是电子产品而是艺术品,这份执着改变了世界对电子产品的态度,这或许正是老乔的伟大之处。

而时至今日,由创新驱动逐渐转变为销售驱动,由科技艺术品逐步转变为刚需快销品,站在十字路口的苹果明显已经做出了自己的选择。

*本文图片均来源于网络

此内容为【智能相对论】原创,

仅代表个人观点,未经授权,任何人不得以任何方式使用,包括转载、摘编、复制或建立镜像。

部分图片来自网络,且未核实版权归属,不作为商业用途,如有侵犯,请作者与我们联系。

-

本文作者:智能相对论

责任编辑:马亚蒙

本文来源:牛透社

-

分享到: